«VAB Банк» не только просрочил первый процентный платеж по реструктуризированным евробондам, но и встал первым в очередь на рекапитализацию от государства.Bankisk.info выяснил причины проблем в банке Олега Бахматюка и каким банкам в ближайшее время предстоит платить по еврооблигациям

«VAB Банк» не только просрочил первый процентный платеж по реструктуризированным евробондам, но и встал первым в очередь на рекапитализацию от государства.Bankisk.info выяснил причины проблем в банке Олега Бахматюка и каким банкам в ближайшее время предстоит платить по еврооблигациям

В Украине продолжается банкопад

Агония проходит по одному лекалу: проблемное финансовое учреждение не возвращает депозиты и резко ограничивает лимиты на снятие денег с текущих счетов, затем начинает задерживать внутри- и межбанковские платежи. Потом — сообщает о возникших «вдруг» технических трудностях с платежами в принципе.

Параллельно руководство банка обращается к «последней инстанции» — Национальному банку. Сначала за рефинансированием, потом за стабилизационным кредитом, а после того, как Международный валютный фонд разрешил украинскому государству рекапитализировать банки, — и за прямым участием правительства в уставном капитале.

Круг проблемных топ-банков наметился уже давно. Вкладчики таких структур, как «Дельта Банк», «VAB Банк», «Финансовая инициатива», прекрасно знают, чего стоит «вытянуть» кровные из них. Тоже не без греха «Надра», «Финансы и кредит» и Фидобанк, в которых вклады возвращают, но крайне неаккуратно — мол, то кассового подкрепления нет, то забыли какие-то документы подготовить.

Первым из этой группы «пришло к финишу» крупнейшее финучреждение Олега Бахматюка — «VAB Банк». Начиная с 7 октября 2014 года клиенты столкнулись с невозможностью любых расчетных операций по платежным картам, эмитированных банком. В колл-центре поясняют, что проблема техническая и в течение недели, мол, будет устранена.

Впрочем, то, что проблема в платежеспособности, признал председатель правления Денис Мальцев. С веб-страницы банка он обратился к клиентам и заявил о том, что правление разработало комплекс мероприятий по оздоровлению финансового положения. «Основой комплекса стала рекапитализация банка со стороны иностранных инвесторов при обязательном участии Национального банка Украины, что будет гарантировать выполнение банком своих обязательств при полном контроле Нацбанка. Соответствующие предложения уже переданы на рассмотрение НБУ. Мы надеемся на их позитивное рассмотрение на протяжении ближайших дней», — говорится в обращении.

«Значительное количество банков не могут справиться со сложившейся ситуацией и будут ликвидированы», — то ли констатирует, то ли угрожает Мальцев.

Крупная ласточка

Формально «VAB Банк» относится ко второй группе по классификации НБУ. То есть является не крупнейшим, а крупным банком. В плане банкротств эта группа уже «распечатана». Из нее весной этого года отправились в «мир иной» Брокбизнесбанк, «Форум» и Южкомбанк.

Впрочем, есть нюанс. Эти банки были тесно связаны с представителями режима старой власти — Сергеем Курченко, Вадимом Новинским, Русланом Цыплаковым, так что прежнее правление НБУ во главе с экс-комендантом Майдана Степаном Кубивым даже и не думало предоставлять им масштабное рефинансирование. Более того, способствовало их утоплению. Деньги направлялись на поддержку других банковских структур, в первую очередь, государственных, а также принадлежащих бизнесменам-соратникам новой власти (либо пришедшимся и ей ко двору) — Игорю Коломойскому, Николаю Лагуну, Олегу Бахматюку.

Сегодня правильнее делить банки не по классификатору НБУ, а на те, которые имеют право получить помощь от государства, и на те, которые такового права не имеют. МВФ предложил считать достойными рекапитализации те банки, занимающие не менее 2% в активах банковской системы или вкладах населения. Строго говоря, таковых банков 16 (плюс в эту группу следует включить принадлежащий государству Укргазбанк). Именно они фактически и составляют пул крупнейших банков, защищенный гарантиями со стороны МВФ.

VAB входит в эту группу. Возможно, именно с него начнется римейк истории 2008-го, когда были национализированы Укргазбанк, «Родовид Банк» и «Киев». Выжил только первый. «Родовиду» был предоставлен специальный статус санационного банка (с этой функцией он явно не справляется), а «Киев» откровенно неплатежеспособен, несмотря на свой государственный статус. Там уже седьмой председатель правления за последние пять лет.

В Национальном банке пока хранят молчание. Валерия Гонтарева отправилась в Вашингтон на ежегодное собрание директоров МВФ и Всемирного банка. Нет никаких сомнений, что у нее будет серия встреч с руководством этих международных организаций. Ключевой вопрос — можно ли уже начинать рекапитализацию проблемных топ-банков, как это предусмотрено условиями меморандума Украины и МВФ.

Всего на 2014 г. Вашингтон разрешил украинскому правительству эмитировать на нужды рекапитализации банков и финансирования Фонда гарантирования вкладов физических лиц (ФГВФЛ) 23,5 млрд грн. Это не считая ссуды НБУ Фонду гарантирования вкладов на 4,2 млрд грн, которая была предоставлена в июне. На минувшей неделе Верховная Рада сняла еще одно препятствие, позволив правительству самостоятельно пополнять ФГВФЛ за счет эмиссии векселей. Судя по заявлению министра финансов Александра Шлапака, на эти потребности пойдет 11 млрд грн. В меморандуме МВФ говорится о сумме 10 млрд. То есть на нужды рекапитализации банков до конца нынешнего года правительство может напечатать 12,5–13,5 млрд грн.

«VAB Банку» этого хватит (останется еще на парочку финучреждений). Его собственный капитал на 1 июля составлял 2,9 млрд грн. По признанию топ-менеджмента банка, приблизительно на такую же сумму необходимо докапитализировать банк, чтобы он выжил (по информации Bankisk.info, стресс-тесты, проводившиеся этим летом, показали потребность в капитале для «VAB Банка» в пределах 2,5–3 млрд грн).

Насколько известно от руководства банка, эти средства Бахматюк (по официальным данным, он контролирует «VAB Банк» на 86,778% через кипрскую компанию Quickcom Limited) якобы готов завести от одного из своих зарубежных партнеров в виде субординированного кредита. Но при этом просит, чтобы НБУ предоставил плечо 2:1. Иными словами, на каждую гривню, вложенную собственником, центробанк должен выдать две.

Совершенно непонятно, зачем предоставлять рефинансирование учреждению, которое и так будет докапитализировано. Очевидно, что со стороны собственника идет торговля, направленная на минимизацию своего взноса.

Любопытно, что «VAB Банк» и так длительное время находился на рефинансовом «подсосе» центрального банка, получив свыше 2,5 млрд грн. Это приблизительно та сумма, которая сейчас требуется финучреждению для проведения полноценной докапитализации.

Себя кредитами не обделил?

Банк говорит о том, что проблемы вызваны паническими настроениями вкладчиков, потерей Украиной части территории и прочими подобными причинами. Впрочем, статистика НБУ опровергает эти тезисы: за первое полугодие 2014-го отток гривневых вкладов физлиц составил 657 млн грн (-9,3%), валютных вкладов — менее 46 млн долл. (-10,8%). По предприятиям статистика даже лучше: 3,6 млн долл. оттока по валюте (-25,1%) и увеличение средств на счетах юрлиц в нацвалюте на 1404 млн грн (+69,5%). Это куда лучше, нежели у многих других топ-банков.

Но самое интересное кроется в статистике по выданным кредитам. Банк, вопреки общеэкономическим тенденциям, наращивал выдачу ссуд. Кредитный портфель «VAB Банка» в нацвалюте увеличился за первые шесть месяцев 2014 г. на 50%, до 12,09 млрд грн, а в инвалюте — на 5,9%, до 376,1 млн долл.

Злые языки говорят, что банки Олега Бахматюка преимущественно кредитуют его собственный бизнес. При этом сформированные резервы по кредитам юрлицам являются скромными — 25%.

В сентябре Национальный банк постановлением №551 предоставил ряду банков отсрочку на три ближайших месяца по возвращению кредитов рефинансирования и займов на поддержку ликвидности. В их числе и «VAB Банк», которому по платежному календарю нужно возвращать НБУ в среднем 150 млн грн ежемесячно.

По сути, это плата за пресловутый обменный курс на уровне 12,95. Банковская система делает вид, что есть такой рыночный курс, а регулятор делает вид, что банки придерживаются нормативов.

Евробонд-дефолт

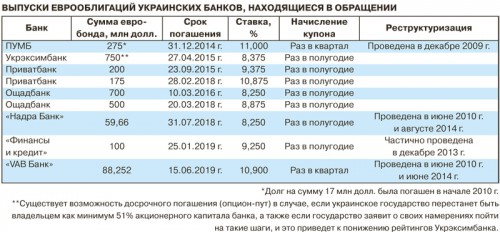

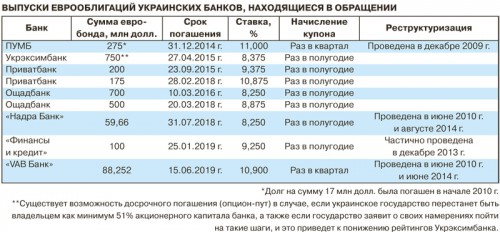

VAB стал первопроходцем не только в области поиска государственной поддержки. Как выяснилось на прошлой неделе, банк просрочил выплату 1,99 млн долл процентного дохода по еврооблигациям. Эти бонды на сумму 88,252 млн долл финучреждение реструктуризировало в начале лета 2014 г. Еврооблигации подлежали погашению 14 июня 2014-го, а теперь их срок обращения продлен на пять лет — до 15 июня 2019 г.

По итогам реструктуризации доходность выросла незначительно — с 10,5 до 10,9% годовых. При этом в первый год обращения новых бумаг (с 14 июня 2014 г. до 13 июня 2015 г.) действует льготная процентная ставка — 9%, а купонная ставка на период реструктуризации была установлена на уровне 0%.

Помимо этого, принят амортизационный механизм погашения ценных бумаг: начиная с 14 июня 2015 г. эмитент будет ежеквартально погашать 5% номинальной стоимости евробондов, 14 марта 2019-го обязуется вернуть 10% тела кредита и, наконец, 14 июня 2019 г. — последние 15%.

Условия реструктуризации аналитики рынка признали хорошими, но когда дело дошло до первого платежа, банк вдруг сообщил, что заплатить не сможет. По словам Дениса Мальцева, задержка связана с ужесточением валютного регулирования в Украине и крайне ограниченными возможностями покупки валюты на межбанке.

Надо отметить, что это не единственная реструктуризация внешних долгов украинских банков, проведенная в этом году. Вскоре после «VAB Банка» к держателям своих еврооблигаций обратился еще один не самый благополучный банк — «Надра», принадлежащий Дмитрию Фирташу.

В августе 2014 г. свыше 80% инвесторов приняли предложенные банком условия реструктуризации. Они, в частности, предусматривают увеличение срока обращения еврооблигаций на четыре года — до июля 2018 г. Как и в случае с VAB, эмитентом предложена амортизация основного долга. И тоже она начнется в 2015-м, каждые полгода равными частями. На первый процентный период (до 31 января 2015 г.) установлена льготная процентная ставка 6,25% годовых. Затем «Надра Банк» пообещал платить по 8,25%. До сих пор ставка составляла 8% годовых.

Согласно сообщению пресс-службы, реструктуризированная задолженность с учетом погашений составила 59,66 млн долл. Вдобавок «Надра Банк» выплатил 0,5% средств в качестве премии держателям еврооблигаций, принявшим предложенные условия.

Пускай никого не удивляет относительно низкая процентная ставка, сложившаяся по итогам реструктуризации, — большинство настоящих кредиторов, не связанных с основным акционером банка, финучреждение растеряло еще в 2010 г.

Тогда и «VAB Банк», и «Надра» впервые проводили реструктуризацию своего внешнего долга. В июне 2010-го в «Надра Банке» находилась временная администрация, а потому финучреждение выдвинуло жесткие условия кредиторам — или вы не получите ничего, или часть, но потом. Тогда же предполагалось, что в уставный капитал банка на 50% войдет государство.

В результате было списано 57% из 175-миллионного долга. А остальная сумма была оформлена в виде новых семилетних бондов, причем в первые три года проценты не должны были выплачиваться. Любопытно, что тогда ставка аномально упала с 9,25 до 8% годовых.

В качестве компенсации «Надра Банк» тогда выплатил 10,286% в виде премии держателям еврооблигаций, которые согласились на предложенные условия реструктуризации.

Дешевые и очень дешевые долги

То, что происходит с внешними займами украинских банков, предполагалось держателями этих бумаг за рубежом. Они начали активно предлагать такие евробонды на продажу, опасаясь дефолтов финучреждений из Украины.

Цена бумаг отечественных банков начала стремительно падать еще с первых месяцев 2014 г. Продавцы были готовы сбросить 20–25% номинальной цены, что обеспечивало доходность к погашению украинских евробондов на уровне 20–100% в зависимости от остающегося до погашения времени.

Ситуация усугубилась в июле 2014-го: доходность стала расти, как на дрожжах, на фоне боевых действий в Луганской и Донецкой областях. Своего ценового минимума украинские евробонды достигли в начале сентября 2014 г., когда стали понятны реальные масштабы «иловайского котла» и других «достижений» АТО. Последовавшее перемирие зафиксировало сложившиеся цены.

В этой ситуации у инвесторов возникает один вопрос: кто следующий?

До конца нынешнего года погашение евробондов предстоит лишь одному украинскому банку — ПУМБ. В последний день декабря он должен выплатить около 258 млн долл. основного долга своим кредиторам. Это финучреждение также имеет опыт реструктуризации долга в конце 2009-го.

Bankisk.info обратился с информационным запросом в ПУМБ относительно планов по реструктуризации. Поизучав несколько дней наш запрос из пяти пунктов, пресс-служба ограничилась лаконичным ответом, что «банк анализирует различные возможности в отношении своих долговых обязательств и рассчитывает завершить анализ в следующие несколько недель».

Как полагают банковские аналитики, банк Рината Ахметова также пойдет на реструктуризацию долга. При этом эксперты рынка разошлись в оценках доходности, которую финучреждение может предложить инвесторам, — назывались уровни от 10,5 до 15%.

Облигации ПУМБ на вторичном рынке котируются менее активно, чем евробонды государственных Ощадбанка и Укрэксимбанка, однако они есть в свободной продаже, и эти бумаги ликвидны, уверяют трейдеры. А вот торговля еврооблигациями банков «Финансы и кредит», а также «Надра» и «VAB Банка» почти не ведется — кто хотел, давно их сбросил.

До календарного погашения евробондов ПУМБа остается два с половиной месяца. А раз это ближайшие по сроку погашения бумаги, именно они торгуются с наибольшей доходностью — на вторичном рынке она превышает 150% годовых. Если смотреть по ценовому параметру, бумаги предлагаются с 30-процентным дисконтом. Это говорит о том, что многие инвесторы не верят, что реструктуризация обойдется без конфискационного сценария, когда часть евробондов просто будет списана. По примеру «Надра Банка» в 2010-м.

Впрочем, ПУМБ пока не замечен в масштабных задержках платежей и невыплате депозитов. Хотя учреждение явно нуждается в деньгах, предлагая одну из самых высоких ставок по вкладным операциям среди топ-банков.

В следующем году плановое погашение евробумаг наступает у Укрэксимбанка и Приватбанка. Они также имеют на вторичном рынке более высокую доходность, нежели в целом по рынку. Их доходность к погашению составляет около 40%, а дисконт колеблется в последнее время в пределах от 15 до 20%. Впрочем, аналитики не сомневаются, что ближе к срокам погашения бумаги еще подешевеют. Особенно если ПУМБ предложит своим еврокредиторам плохие условия реструктуризации долга.

Любопытно, что на этом фоне доходность евробумаг российских банков, имеющих «дочек» в Украине, существенно ниже. Она подросла за последние недели с 3–4 до 4,5–6% годовых, однако дисконты по этим бумагам все еще минимальны.

Государственный долг Украины превысил 60% ВВП, и это говорит о том, что в ближайшее время к активной фазе рассрочки долгов приступят не только коммерческие структуры, но и государство. У правительства нет никакой возможности отдавать до 40% бюджетных расходов на обслуживание и погашение государственного и гарантированного долгов. И чем раньше наступит время рассрочки долгов, тем лучше. В этом свете натужная во всех отношениях выплата по евробондам НАК «Нафтогаз Украины» на сумму 1,6 млрд долл. — большая ошибка. Пусть и согласованная с МВФ.

Андрей Блинов, БанкИск

В Украине может стать одним государственным банком больше. ВиЭйБи Банк надеется решить проблемы с вкладчиками за счет государства. Он обратился к Министерству финансов с предложением внести в его капитал порядка 4 млрд грн. В противном случае банку грозит ликвидация, а тогда Фонду гарантирования вкладов придется выплатить за счет денег госбюджета свыше 9 млрд грн.

В Украине может стать одним государственным банком больше. ВиЭйБи Банк надеется решить проблемы с вкладчиками за счет государства. Он обратился к Министерству финансов с предложением внести в его капитал порядка 4 млрд грн. В противном случае банку грозит ликвидация, а тогда Фонду гарантирования вкладов придется выплатить за счет денег госбюджета свыше 9 млрд грн. RSS Канал

RSS Канал Твиттер

Твиттер

Рубрики

Рубрики  Теги:

Теги: