Общество и журналистов давно уже интересуют схемы отмывания денег, раздутия прибыли и создание схем по погашению обязательств Бахматюка в рамках реструктуризации задолженности по еврооблигациям перед инвесторами.

Наши журналисты провели комплексное, всеохватывающее и детальное расследование финансово-хозяйственной деятельности Олега Бахматюка. Результаты этого расследования дают полную картину о том, какие финансовые инструменты были задействованы, кто из топ-чиновников лоббирует интересы Олега Бахматюка и какие компании в этом задействованы.

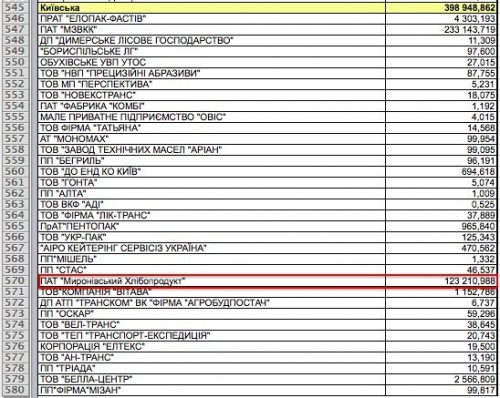

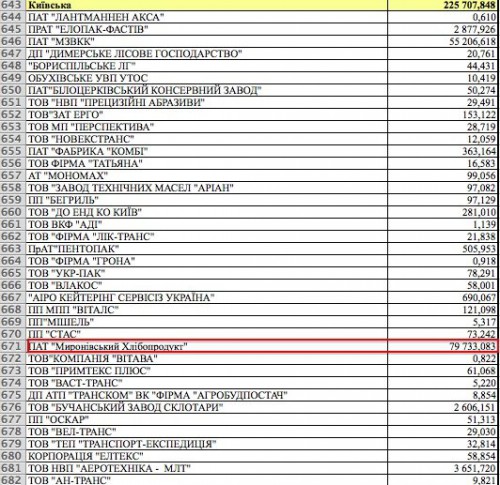

Напомним вкратце: с целью аккумулирования денег на расчеты с инвесторами системообразующее предприятие Бахматюка «Имперово Фудз» осуществляло вывоз продукции за пределы таможенной границы Украины, выручка же за реализованную продукцию в Украину не поступала. При этом, принадлежащий Бахматюку банк «Финансовая инициатива» добросовестно уведомлял налоговую о якобы поступлении указанной выручки. Дырка же в балансе Финансовой инициативы на сумму ни много ни мало 200 миллионов долларов США была закрыта за счет вкладчиков этого на сегодняшний день неплатежеспособного банка.

Переговоры с инвесторами, доверившими деньги Олегу Бахматюку при обороте на Лондонской фондовой бирже акций Avangardo IPL, о реструктуризации задолженности невозможны без привлечений посредников. Об этом же говорил и сам Олег Романович в интервью изданию «Латифундист» от 22.06.18, а именно: «… Должен быть «арбитр», лучше всего на его роль подходит посредник с профессиональными способностями. Во всем мире, когда ведутся переговоры по задолженности перед государством, нанимают посредников – консультантов, аудиторские компании. Если взять нашу роботу с кредиторами, то мы как и работаем: у нас есть советники, которые имеют опыт на рынке…. Вместе с юристами, аудиторами, советниками. Мы готовы заплатить, чтобы прояснить реальную картину с долгами и механизмом их погашения».

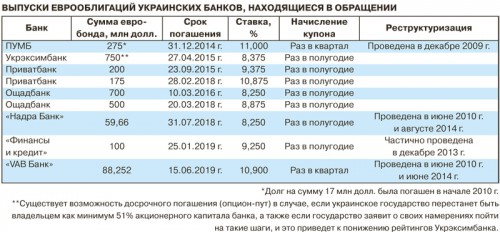

Мы попытались выяснить, сколько, кому и, самое главное – за чей счет заплатил Олег Бахматюк для достижения договоренностей о реструктуризации задолженности по еврооблигациям, срок погашения которых впервые наступил в 2015 году.

Урегулирование базовых вопросов инвестиционной политики в Украине, в том числе и во взаимоотношениях с инвесторами, к коим можно причислить держателей долговых ценных бумаг принадлежащего Олегу Бахматюку Аграрного Холдинга Авангард, отнесено к компетенции Министерства экономического развития и торговли Украины.

26 июня 2015 года первым заместителем министра экономического развития и торговли Украины, отвечающим за инвестиционную политику была назначена Юлия Игоревна Ковалив. Назначение это было осуществлено за несколько месяцев до даты погашения еврооблигаций, принадлежащего Бахматюку холдинга, и всего лишь через четыре дня после введения в банк «Финансовая Инициатива» временной администрации.

Давайте попробуем разобраться в том, кто же такая Юлия Игоревна Ковалив в контексте во-первых: инвестиционной политики в Украине и во-вторых – в контексте ее взаимоотношений с Олегом Романовичем Бахматюком?

Направления деятельности Юлии Игоревны в контексте инвестиционной политики и взаимодействия с международными финансовыми организациями, являющимися донорами Украины, в частности – Международным валютным фондом, иными частными и государственными кредиторами Украинского государства, лучшего всего характеризуются ее комментариями, данными в частности «Эспрессо ТВ», информационному агентству УНИАН…

Так, в комментарии «Эспрессо ТВ» от 11 ноября 2016 года Юлия Ковалив заявила следующее: «За два года под час тяжелых реформ мы достигли макроэкономической стабилизации и наша экономика в этом году впервые за два года будет расти. Мы побороли инфляцию, которая превышала 4 процентов, мы выполняем программу сотрудничества с МВФ».

В комментарии информационному агентству УНИАН от 22 июня 2016 года Юлия Ковалив отметила, что: «руководство страны придерживается согласованной с международным валютным фондом программы реформ и стабилизировало государственные финансы».

Как видите, лучшего посредника для осуществления переговоров с европейскими инвесторами о проведении реструктуризации задолженности по еврооблигациям, выпущенным структурами Олега Бахматюка и не найти.

Сам Олег Бахматюк также отмечал то, что взаимодействие с международными финансовыми организациями, в частности с Международным валютным фондом, имеет фактически решающее значение при принятии решений относительно взаимодействия власти и бизнеса как в Украине, так и во взаимоотношениях украинского бизнеса с международными кредиторами.

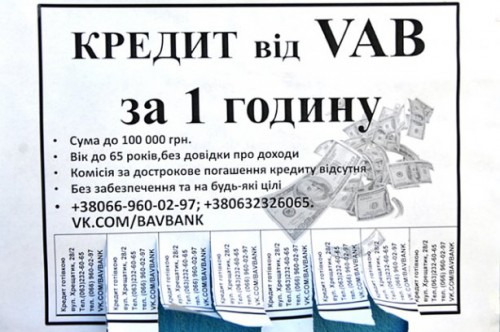

Так, определяя причину богатства принадлежащего ему ВиЭйБи Банка, Олег Бахматюк в своем интервью издательству «лига Бизнес» от 23 января 2017 сообщил о том, что: «согласно письму замглавы МФВ Дэвида Липтона национализация ВиЭйБи Банка (также принадлежащего Олегу Бахматюку) в свое время являлась препятствием для получения очередного кредитного транша».

Итак, давайте теперь попробуем разобраться, какое же отношение Олегу Романовичу Бахматюку имеет Юлия Игоревна Ковалив, которая, как мы уже убедились, в 2015 году могла оказать существенное влияние на любые переговоры, ведущиеся украинским бизнесом с международными кредиторами.

Как известно – Олег Романович Бахматюк родился, вырос и начинал заниматься бизнесом в городе Ивано-Франковске. Так же получил он и высшее образование в Ивано-Франковском национальном техническом университете нефти и газа.

В этом же университете на кафедре менеджмента и администрирования преподает такая себе кандидат наук Бондар Галина Федоровна. Преподавание в университете Галина Федоровна совмещает с активной практической деятельностью: в 2005 – 2010 годах Галина Бондар была финансовым директором принадлежавшего на то время Олегу Бахматюку ОАО «Ивано-Франковск газ», а с 2011 года Галина Федоровна заняла должность финансового директора Аграрного Холдинга Авангард, принадлежащего все тому же Олегу Бахматюку. В этой должности у Олега Романовича Галина Федоровна работает и поныне.

Ну, а теперь самое интересное: попытайтесь отгадать девичью фамилию Юлии Ковалив! Угадали? Правильно: Юлия Игоревна Ковалив, жена бывшего председателя Государственного агентства рыбного хозяйства Украины Яремы Ковалива, — в девичестве Юлия Игоревна Бондар, дочь Галины Федоровны Бондар, осуществляющей контроль за финансовыми потоками принадлежащего Олегу Баматюку холдинга Авангард!

Учитывая сказанное, тем более – лучшего посредника для осуществления переговоров с европейскими инвесторами о проведении реструктуризации задолженности по еврооблигациям, выпущенным структурами Олега Бахматюка и не найти!

Но самое интересное у нас впереди: ведь мы еще не ответили на главный вопрос: сколько, кому и, самое главное за чей счет заплатил Олег Бахматюк для достижения договорённостей о реструктуризации задолженности по еврооблигациям, срок погашения которой впервые наступил в 2015 году.

Откройте единый государственный реестр судебных решений и найдите в нем дело №926/747/15, рассмотренное хозяйственным судом Черновицкой области. Предметом судебного рассмотрения по этому делу была попытка ликвидатора неплатежеспособного ПАО ВиЭйБи Банк, принадлежащего Олегу Бахматюку, взыскать с такого себе общества с ограниченной ответственностью Хвыля 450 миллионов гривен задолженности по кредиту и еще около 150 миллионов гривен задолженности по процетнам.

Заметьте, никаким адекватным залогом указанный кредит обеспечен не был.

В реестре судебных решений есть ссылка на кредитный договор. Кредитный договор был заключен в январе 2014 года.

Давайте же разберемся, а кто был собсвенником и конечным бенефициаром ТОВ «Хвыля» в 2014 году, именно в том году, в котором был получен и «успешно» не возвращен ВиЭйБи Банку 450-миллионный кредит?

И кто бы Вы подумали был хозяином, единственным учредителем ТОВ «Хвыля» (код ЕГРПОУ 14263750)? Правильно – Бондар Галина Федоровна, финансовый директор холдинга Авангард, единоутробная мать Юлии Игоревны Ковалив, которая, как мы уже отмечали – как никто другой и в силу должности и в силу кровных и корпоративных уз подходил в 2015 году для осуществления коммуникации с международными кредиторами Авангардко с целью достижения договоренностей о реструктуризации задолженностей по еврооблигациям.

Выведенных из ВиЭйБи Банка вначале 2014 года 450 миллионов гривен на наш взгляд с лихвой хватило бы и на лоббирование назначения Юлии Ковалив на государственную должность, связанную с работой с международными инвесторами и кредиторами, так и на осуществление так называемого «посредничества» при переговорах о реструктуризации задолженности перед держателями долговых ценных бумаг Олега Бахматюка.

Помните, в предыдущей статье мы очертили круг лиц, принимавших участие в совещании по выработке схематики аккумулирования средств под погашение задолженности по еврооблигациям, выпущенным структурами Олега Бахматюка в 2018 году? Помните среди участников совещания Русина Юрия Юриевича и Мальник Ирину Степановну? Представьте себе – Юрий Русин был директором все той же Хвыли в 2006 году, а муж Ирины Степановны Мельник, Юрий Яковлевич Мельник был директором Хвыли в 2007 году, так что Хвыля имеет богатый опыт в обсуживании финансовой схематики господина Бахматюка.

Как видите, если переговоры о реструктуризации обязательств Бахматюка перед держателями еврооблигаций в 2018 году оплачиваются за счет вкладчиков Финансовой Инициативы, то аналогичные переговоры о реструктуризации таких же задолженностей в 2014—2015 годах велись за счет вкладчиков неплатежеспособного ВиЭйБи Банка.

Только возникает вопрос, за счет вкладчиков каких банков Олег Бахматюк планирует реструктуризировать задолженность перед держателями еврооблигаций в следующий раз – ведь банков, чьих вкладчиков можно было бы обобрать на этот раз у него в обойме уже нет, хотя кадровый резерв для переговоров Олегом Романовичем под грядущие президентские выборы уже готовится, но об этом мы расскажем в следующей части повествования.

Сергей Федорчук, Национальное бюро расследований Украины

RSS Канал

RSS Канал Твиттер

Твиттер

Рубрики

Рубрики  Теги:

Теги: