С легкой руки чиновников Фонда гарантирования вкладов физлиц достоянием общественности стал конфликт между новыми и старыми акционерами Укринбанка. Эти «разборки» могут привести к очередному краху довольно заметного на финансовом рынке учреждения. Зрелище обещает быть увлекательным: к борьбе за деньги и за контроль над финансовым учреждением привлечены мощные административные ресурсы в лице «прикормленных» чиновников из Нацбанка и высокопоставленных силовиков, которые сохранили влияние со времен режима Януковича и до сих пор вполне успешно не просто присматривают за наследием режима, но и обеспечивают прикрытие «кидков» на десятки и сотни миллионов.

Только последствия такого дележа могут оказаться печальными для клиентов и вкладчиков банка, которые доверили ему свыше 3 миллиардов гривен.

ПРИСКАЗКА КРУЧЕ САМОЙ СКАЗКИ

Сами же воюющие за банк стороны в любом случае получат свое. Старые акционеры могут вернуть контроль над финансовым учреждением либо просто уничтожить его чередой громких скандалов и сенсационных заявлений. Терять старым владельцам нечего: у них банк несколько лет тому назад отжал за символические 4 тысячи гривен лично бывший шеф Нацбанка Владимир Стельмах при активной поддержке заместителя главы СБУ Николая Герасименко.

Оба эти персонажа являются действующими акционерами Укринбанка. Стельмах, благодаря опыту и авторитету — главный «решала» всех спорных вопросов в НБУ. Герасименко обеспечивает прикрытие со стороны силовиков и «разбирается» с теми, кто не согласен с политикой новых акционеров: некоторым даже приходится скрываться за рубежом от силовой «крыши» Укринбанка.

Сейчас вокруг банка, который давно известен как одна из касс так называемой «семьи», разгорелся громкий скандал: неплатежеспособное учреждение кидает коллег по рынку, непонятным образом набрало рефинансирования в НБУ, объемы которого превышают капитал финансового учреждения, на него жалуются вкладчики. Но банк худо-бедно держится на плаву при активной поддержке чиновников из НБУ и силовиков.

ИЗ ИСКРЫ ВОЗГОРЕЛОСЬ…

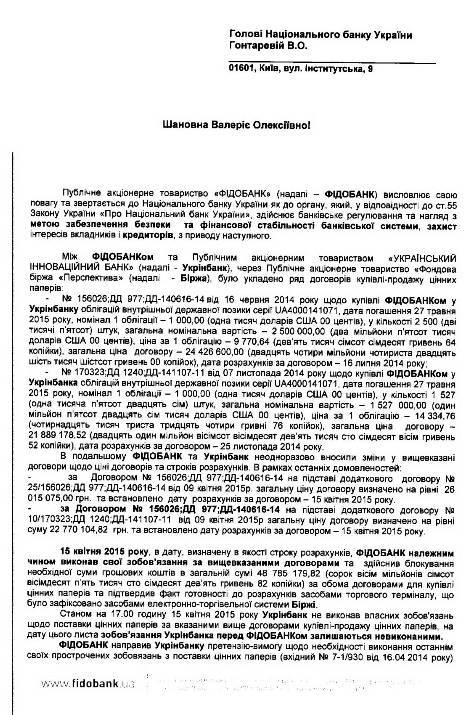

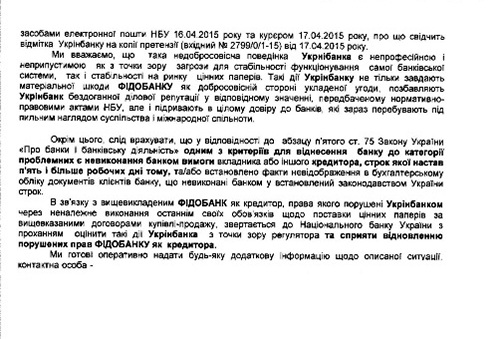

Катализатором скандала, благодаря которому тайные разборки бывших и нынешних акционеров стали достоянием общественности, выступил документ, «слитый» представителям СМИ чиновниками Фонда гарантирования вкладов физлиц. Суть документа состоит в том, что Укринбанк отказывается выполнить условия сделки РЕПО с Фидобанком и вернуть ему ценные бумаги. В письме, которое было направленно в НБУ и ФГВФЛ, речь идет о том, что Укринбанк не выполняет свои обязательства перед другими банками, в частности не возвращает межбанковские кредиты. На этом основании банкиры просят регулятора признать Укринбанк проблемным, что повлечет усиление контроля за его операциями.

Но этот скандал на самом деле только верхушка айсберга. Проблемы с платежеспособностью Укринбанка ни для кого на финансовом рынке не новость. Банкиры, зная ситуацию в банке, уже давно закрыли кредитные лимиты на Укринбанк: «Последние годы банк существует благодаря мощной административной поддержке: сначала его покровителями были представители «семьи», которые обеспечивали неприкосновенность и предоставляли ресурсы, до сих пор банку покровительствуют силовики и высокопоставленные чиновники из НБУ, — рассказал на условиях анонимности казначей одного из банков, — Все понимают, что если убрать эту административную составляющую, банк долго не протянет. Сейчас с Укринбанком предпочитают просто не связываться: у него мощное лобби в силовых структурах, «прикормленные» и просто лояльные к Стельмаху лично чиновники в НБУ. Поэтому и судиться в случае чего будет бесполезно. Сейчас ему никто не даст денег, кроме НБУ».

На форумах вкладчиков в последние месяцы все чаще появляются жалобы, что банк «со скрипом» возвращает вклады.

Укринбанк уже около двух лет плотно «сидит» на игле рефинанса от Нацбанка. Если ранее данные о рефинансировании лишь изредка просачивались в прессу, то сейчас они обнародуются регулярно.

Укринбанк — один из завсегдатаев на получение денег от регулятора. За период с января 2014 года до конца февраля 2015 года финансовое учреждение набрало в НБУ рефинанса на сумму свыше 672 миллионов гривен — эта сумма существенно превышает капитал банка, который немногим выше 500 млн. В марте 2015 года НБУ предоставил банку 73 миллиона гривен, а в течение апреля текущего года финансовое учреждение дважды получает рефинансирование от регулятора на сумму около 16 миллионов.

В надзорном подразделении Нацбанка хорошо знакомы с ситуацией и говорят, что неоднократно подавали соответствующие рекомендации руководству НБУ. Незадолго до майских праздников в СМИ просочилась информация, что готовится специальное заседание Нацбанка, где могнут принять решение о присвоении Укринбанку статуса «проблемный», что означало бы усиление внешнего контроля за банком и его операциями. Но как рассказали в надзоре НБУ, инициатива о проведении такого заседания была «зарублена» на уровне первых лиц НБУ: заседание было перенесено на неопределенный срок под благостным поводом — майские праздники.

МАХИНАТОРСКИЕ ПРИВЫЧКИ

Нынешний скандал вокруг ценных бумаг лишь демонстрирует, какой мощной административной поддержкой пользуется до сих пор Укринбанк. Еще задолго до Майдана и революции было общеизвестно, что это финансовое учреждение — одна из многочисленных «банковских касс семьи». Об этом более чем красноречиво свидетельствуют операции с миллиардами Укравтодора через фирмы-бабочки. Такие деньги кому-попало режим не доверял и на пушечный выстрел не подпускал «чужих».

В последних официальных выступлениях банк регулярно хвалится «аховыми» показателями своего баланса, который якобы свидетельствует о высочайшей надежности Укринбанка. Хотя точно такая же картина была у всех «карманных семейных помоек», часть которых за последние месяцы были ликвидированы Национальным банком за финансовый схематоз. Старые связи Стельмаха до сих пор помогают банку не только держаться на плаву, но и совершенно безнаказанно «кидать» коллег-банкиров посредством отработанных годами коррупционно-административных схем.

В нынешнем «долговом скандале» между двумя банками есть пикантные подробности, которые вполне очевидно свидетельствуют о корыстном интересе чиновников НБУ, которые покрывают действия владельцев и менеджмента Укринбанка. Тонкость состоит в том, что Укринбанк получил от Фидобанка еще летом прошлого года по операции РЕПО государственные облигации, номинированные в долларах. За прошедший год, благодаря двукратной девальвации гривны стоимость этого пакета удвоилась: номинальная цена госбумаг немногим более $ 4 млн, поэтому Укринбанку невыгодно сейчас продать Фидобанку за 48 млн грн пакет, который при нынешнем курсе доллара стоит уже свыше 80 млн грн.

С юридической стороны схема «закручена» безукоризненно: валютные госбумаги, которые Укринбанк обязан продать согласно договору РЕПО с «Фидо Банком» в гривне по несоответствующему сегодняшним реалиям курсу, переданы в залог Нацбанку под рефинансирование. Таким образом, Укринбанк, фактически, «спрятал» бумаги от претензий Фидобанка. Источники в НБУ, знакомые с ситуацией, говорят, что здесь не обошлось без вмешательства высоких чинов банковского регулятора. «Убеждением» чиновников НБУ занимается лично один из совладельцев Укринбанка — бывший глава Нацбанка Владимир Стельмах. Он, как известно, еще будучи руководителем НБУ, отжал Укринбанк совместно с нынешним главой его набсовета Владимиром Клименко у предыдущих владельцев за 4 тысячи гривен. После того, как скандал с ценными бумагами стал достоянием общественности, Стельмах снова ходит в НБУ, как на работу.

АКЦИОНЕРЫ НАЧИНАЮТ, ВКЛАДЧИКИ ПРОИГРЫВАЮТ

Пока же суд да дело, спорные облигации, из-за которых разгорелся скандал, и далее номинально находятся на счетах Укринбанка, хотя и «спрятаны» в залоге у Национального банка. Поэтому в момент погашения, который наступит уже 27 мая текущего года, деньги «зайдут» именно на счет Укринбанка. Согласно договору РЕПО с «Фидо Банком», Укринбанк должен был продать ценные бумаги за 48 млн грн еще 15 апреля нынешнего года. Эти деньги «Фидо Банк», как следует из письма в НБУ и ФГВФЛ, зарезервировал на счете биржи «Перспектива», где они и «зависли» из-за невыполнения Укринбанком своих обязательств.

Если руководители НБУ и далее будут закрывать глаза на конфликтную ситуацию, Укринбанк получит в момент погашения гособлигаций около 84 млн гривен, вместо 48, если бы он выполнил условия договора. И даже если суд обяжет Укринбанк выполнить условия договора с «Фидо Банком», чистая цена такого кидка составит около 40 миллионов, которые положат в карман владельцы Укринбанка Стельмах-Клименко-Герасименко, а также сговорчивые чины из Нацбанка и СБУ, которые обеспечивают прикрытие аферы.

В любом случае, чем бы ни завершился скандал вокруг Укринбанка, деньги уже фактически украдены при активном содействии людей из Нацбанка и силовых структур. Вопрос теперь лишь в том, в чьих карманах они осядут. Миллионеры и чиновники в проигрыше не будут — это факт. Потери, как обычно, понесут лишь вкладчики проблемного банка, для которых снова придется запускать печатный станок, если регулятор и далее будет закрывать глаза на очевидные проблемы в банке.

Екатерина Носик, БанкИск

RSS Канал

RSS Канал Твиттер

Твиттер

Рубрики

Рубрики  Теги:

Теги: